カードローン・キャッシング・消費者金融に関する基礎知識

カードローン・キャッシング・消費者金融に関する基礎知識

急な出費でお金が無くて困った時でも1枚あれば助かるカードローン!

今や、カードローン利用者は1,500万人とも言われていますが、そんな当たり前になりつつあるカードローンの基本的なサービス内容について詳しく解説したいと思います。

カードローンって何?

みなさんは、カードローンってどんなものかご存じですか?

カードローンとは、ローンカードを使って消費者金融や銀行などの金融機関からお金を借りることができるサービスのことです。

ローンとはお金の使用目的があらかじめ決められた上でお金を借りるサービスです。

対してカードローンは使用目的が自由で、お金を借りる専用のカードを使ってATMや銀行口座から借入できます。

ちなみに、キャッシュカードは銀行から自分のお金を引き出すためのカードで、クレジットカードはショッピングの際に現金ではなく自身の信用で一時的に支払いを立て替え、後支払いをするためのカードです。

最近ではカードレスが流行り、カードも不要でお金を借入できるようになりましたので、カードローンと呼ばなくなる日も近いかもしれませんが、クレジットカードの特徴やその他ローンとの違いをまとめてみました。

こうして見ますとカードローンの特徴として大きく上げられるのは、

①限度額内であれば何回でも借入できる

②返済はリボルビングで分割払い

という2つがあります。

クレジットカードのキャッシングに比べて返済が分割できるので、計画的な借入ができれば1枚あると急な出費にも困らない便利なローンです。

カードローン利用の流れ

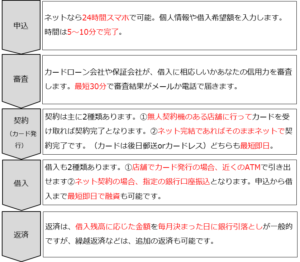

カードローンの利用に際しての大きな流れは、

①申込

②審査

③契約

④借入

⑤返済

となります。

方法は、ネットから申込んでネットや店舗で契約し、ATMや銀行振込で借入するのが最近の主流になります。

借入までの時間は、申込んで借入までその日中に完了する即日融資が普通になりましたが、遅いところだと申込から借入まで数日が必要です。

以下に、利用までの流れをまとめました。

限度額と金利と返済金額

カードローンの限度額はご存知でしょうか?

限度額とはカードローン会社からお金を借入できる上限金額のことですが、限度額は個人の信用力によって変わります。

また、先ほど説明したように、カードローンは限度額に達するまでは何度でも借入できます。

カードローンで借りたお金には当然ですが利息が付きます。

カードローンで毎月返済する支払金額は、基本的には借入残高に応じて決まります。

計画的な借入の為にも、借入前に限度額と金利のと返済金額の仕組みをしっかりと理解しておきましょう。

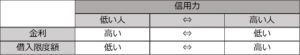

金利と限度額の関係

カードローンの借入限度額は人の信用力によって異なります。

限度額が決まる要因は、

年収、仕事の業態、勤続年数、家族構成、住居の携帯と名義、家賃、入居期間、現在の借入状況、過去の事故履歴、希望限度額

などです。

そしてこの要因によって、審査に通るかどうか、また審査通過した場合は限度額と金利が決まるわけです。

ですので、貸し倒れリスクの少ない信用力がある人には多くのお金を長く借りてもらうことで、利息(カードローン会社にとっては利益)が増えますから、カードローン会社にとっては優良顧客となり、借入限度額も高くなりやすくなります。

また、当初の借入限度額が低くても借入年数が長く、延滞が無くて返済が安定している方は増額できるようになります。

しかし、限度額が多いからと言って限度額上限までお金を借りる必要は全く無く、安定して返済できる金額だけを借入するようにしましょう。

限度額と全く同様の理由で、個人の信用力によって適用される金利も変わります。

つまり、貸し倒れリスクの少ない信用力がある人には、カードローン会社は出来るだけ多く長く借りて欲しいので、適用金利も低くなりやすいです。

金利の範囲

カードローン会社の金利は、4.6%~18.0%というように幅があります。

低い方の金利を下限金利と言い、高い方の金利を上限金利と言います。

金利と限度額の関係でも記載しましたが、信用力によって適用される金利が異なるものの、下限金利が適用される方はかなり信用力があり非常にまれだと思ってください。

金利の計算方法

金利の利息は1日単位の日割りで掛かってきます。基本となる計算方法は、

借入金 × 年率 ÷ 365(日) × 借入日数(借入当日除く)

となります。たとえば、30万円のお金を60日間、金利17.5%で借りた場合、

となります。

ですので、元金30万円と利息8,630円の合計「308,630円」が合計返済金額になります。

返済金額について

カードローンの返済方法は、毎月決まった日(指定日か35日サイクルなど選べる会社が多い)に口座引き落としが主流です。

銀行やコンビニATMからの口座振込に対応している会社もありますが、給料日が指定日で決まっている場合は、口座引き落としの方が振り込みの手間も省けて便利です。

返済方式は主に2つあります。

最終借入の残高に応じて返済額が決まり毎月一定の金額を払い続ける返済方式と、毎月、確定日までの借入残高に応じて毎月の返済金額が変動する返済方式があります。

カードローン会社によってどちらの返済方式を採用しているかは異なるので予め確認が必要です。

【最終借入残高に応じて返済額が決まり毎月一定の金額を払い続ける返済方式】

(プロミスの場合)

35万円をプロミスで借入した場合は、35万円×2.53%=9,000円の返済額になります。

※1,000円未満は切り上げ

【毎月、確定日までの借入残高に応じて毎月の返済金額が変動する返済方式】

(バンクイックの場合)

35万円をバンクイックで借入した場合は、30万円超~40万円以下=8,000円の返済額になります。

毎月の返済額は各カードローン会社の会員画面で確認できますので、返済期日前には必ずチェックしておきましょう。

また、メールで返済日や返済額を知らせてくれるサービスもありますので利用するのも手です。

計画的な利用

カードローンは、カードを利用して誰にも顔を合わさずに借入できます。

申込みから即日で借りれる手軽さや限度額であれば何回でも借りれるも便利さもあって借金をしている感覚が麻痺したり、罪悪感が少なく感じることもあるようです。

しかし、現実にお金を借りることは借金以外の何物でもありませんので、しっかりと計画的に借入しないと後で大変なことになりかねませんので、無理な借入と返済計画を考慮した借入に注意しましょう。

無理な借入をしない

カードローンには総量規制というルールがあり、年収の1/3以上の借入はできない(銀行系カードローンは総量規制適用外)決まりがあります。

仮に年収300万円の人が総量規制の上限まで借入した場合の状況を考えたいと思います。

年収300万円の1/3なので100万円の借入になりますが、プロミスで借入した場合、毎月の返済額は2万6千円になります。

ここで年収300万円の手取り額を計算したいと思います。

額面年収300万円から税金などを引くと月々の手取り額は、約21万円になります。

一般的に1人暮らしで住宅費、食費、水道光熱費、日用品など趣味や遊興費以外の生活に必要なお金は、15万円程度は必要かと思いますので、残りの6万円から毎月2万6千円も返済すると残りが3万4千円しか残りません。

これでは急にお金が必要になった場合や趣味や遊興費に使えるお金が限られ、実際の生活はかなり厳しいのではないでしょうか。

では、年収300万円だと、どのくらいの借入が妥当でしょうか。

結論から申し上げますと、無理なく返済できる借入金額は、手取り月収から必要な生活費を引いた残金の20%程度を返済額になるように借入することです。

今回の場合ですと、手取り21万円から生活費15万円を引いた残金6万円の20%、つまり1万2千円が毎月の返済額となるように借入することです。

プロミスの場合ですと、1万2千円の返済額に相当する借入額は約33万円になります。

借入100万の場合と比べ、毎月の返済額は1万4千円も減り返済以外で使える残高は4万8千円残りますので、これだけあれば急な出費にも対応できますし、趣味や遊興費にも使える幅が広がります。

返済計画を立てる

カードローンの借入には返済計画が大事とよく聞きますが、返済計画とはどのようなものでしょうか。

返済計画を考えるポイントは、月収、借入金額、返済金額、返済期間を総合的に考えることです。

月収と返済金額と借入金額の関係は、先ほどの「無理な借入をしない」で記載したように生活費以外の自由なお金の20%に収まるように借入することです。

ただ、どうしても返済額が20%以内の借入金額だと足りない場合もあると思います。そんな時は返済期間を長めに設定しましょう。

カードローンにも異なりますが、返済回数を選べる会社もあり、最長で5年60回まで選べる会社もあります。

返済回数を長めに設定するによって返す利息の合計額が増えて総返済金額が多くなるデメリットはありますが、月々の返済額は減らすことができるので、無理な借入になりにくくなります。

しかし、だからといって借入金額を増やすのも限度がありますので、注意しましょう。